2017年已经过半,继2017年Q1、Q2投融资报告后,鲸媒体在此重磅梳理了教育行业一级市场在2017年1-6月的投融资事件。主要维度包含交易月份、获投公司名、轮次、金额、投资方、公司细分领域、商业模式、成立时间、此前融资情况等。

根据企名片及公开资料数据,经鲸媒体梳理统计发现,2017年上半年教育行业一级市场共发生投融资事件133起,照此算来基本约1.4天就发生一起投融资事件。

在分析了2017年上半年(1-6月)教育行业一级市场133起投融资事件、总金额59.53亿人民币的教育投资额后,我们发现:

获投的教育公司有三分之二都还在早期阶段,早期阶段融资数量达88起,占总数的17%。

除战略融资和未披露融资金额外,总投融资金额达到59.53亿人民币,早期融资金额达21.24亿人民币,占比超35%;中期阶段和后期阶段的融资金额分别为13.39亿元、20.58亿元。

素质教育领域投融资热度最大,其次为教育服务领域,知识分享/服务平台及早幼教领域紧随其后,知识分享/服务平台作为后起之秀,预计热度会持续。

有92家成立5年以下的教育机构获得融资,占比近7成。

市场趋于理性,财务投资表现正常,战略投资人占比超过三成。

1融资轮次分析:2/3的融资处于早期阶段

在2017上半年的133起投融资事件中,获得天使轮融资的公司有25家,融资金额最大的是1000万元,并且有7家是该金额:教育信息化平台“萝卜屯”、在线少儿英语教育平台“魔力耳朵”、少儿财智培训“小钱班克”、青少年编程教育平台“编玩边学”、大学生互联网金融平台“人人助学”、口语翻译公司“分音塔科技”、基于游戏引擎的教育培训机构“触控未来”。

今年上半年,Pre-A、A、A+轮的融资事件共55起,占总数的41.35%;如果算上天使轮和种子轮,根据上图,上半年的早期阶段融资数量达88起,占总数的66.17%。不可否认,今年上半年获投的教育公司有三分之二都还在早期阶段。

其中,A轮融资金额最大的分别是超神互动的3亿元融资和蓝鸥科技的2.2亿元融资,这两家机构分别属于电竞培训和IT职业技能培训领域,似乎资本对这两个细分领域十分关注和看好。

在中期融资阶段的B、B+轮融资中,金额较大的是机器人积木搭建平台Makeblock的2亿元人民币和在线外教品牌abc360的数亿元融资,分别属于素质教育和英语培训类领域。在C、C+轮融资中,金额最大的是职业IT教育机构翡翠教育的3亿人民币C+轮融资。

在上半年所有披露金额的案例中,金额最大的是猿辅导的E轮1.2亿美元融资。这是目前中国K12在线教育领域最大的一笔融资,也是K12在线教育公司首次跻身独角兽行列。

2融资金额统计:上半年总金额超59亿元,早期金额占35%

根据2017年Q1、Q2鲸媒体对融资金额的统一设定,为了方便统计,我们依然按照取中间数值的规则来计算——

数百万人民币融资取300万人民币来计算;数千万人民币融资取3000万人民币来计算;另外,保守起见,近千万人民币融资我们取600万人民币来计算,近千万美元则取600万美元即3600万人民币;千万级人民币指1000万人民币;近亿人民币指6000万人民币;上亿人民币指的是1亿人民币。

除了16起未披露金额的融资事件外,鲸媒体统计发现,2017年上半年教育行业一级市场的投融资金额达到59.53亿人民币。

其中,只有4起事件是由美元投资(分别为云学堂的2200万美元B轮融资、千聊直播的近千万美元A+轮融资、荔枝微课的千万级美元A轮融资、以及猿辅导的1.2亿美元E轮融资),其他披露金额的113起均为人民币投资。巧合的是,荔枝微课和千聊直播均属于基于微信/公众号的知识直播/培训平台。这类知识直播平台似乎是美元投资的偏爱领域。

根据上图,经过我们计算,88起早期阶段中,披露融资的81家公司的早期融资总金额达到21.24亿人民币。中期融资阶段(B、B+、C、C+轮)的案例有13起,披露金额的11家总金额为13.39亿元。而后期阶段(D轮以后及并购)的案例共8起,金额约为20.58亿元。

3投资方分析:财务投资人占比超一半

从投资方的情况来看,2017上半年,财务投资人(含产业基金)的投资事件有76起,如果把拟跨界的公司和上市公司、教育公司等有业务协同的投资都归为战略投资人,那么上半年此类投资事件有43起。

值得注意的是,在战略投资人中,老牌教育企业新东方在今年3月份投资了一家航空模拟培训机构“莱特兄弟”、 9000万人民币领投儿童内容品牌“凯叔讲故事”。此外,新东方在线还计划对K12在线教育网站“翼鸥教育”进行6260万元的投资,一同投资的还有好未来及ATA。

有意思的是,老牌教育科技企业好未来在今年5月份披露了2起投资案例——数千万元投资了基于表情识别技术研发测评系统的AI公司“FaceThink”、战略控股了围棋在线教育企业“爱棋道”。不难看出,由AI等技术驱动型在线教育公司和素质教育是好未来投资部十分关注的细分领域。

而上半年其他的战略投资人还包括沪江、精锐教育、华图、正保、卓越教育等教育机构,以及勤上股份、三垒股份、百洋股份、盛通股份、威创股份、和晶科技、长方集团、聚智未来、学海文化等拟跨界教育的A股和新三板企业。此外,港股公司、民办教育服务供货商成实外教育还投资了早教培训和服务机构“东方爱婴”。

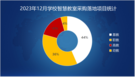

4.细分领域分析:素质教育领域热度最高

我们划分了十个领域来分析今年上半年的投融资事件,从亲子、K12到教育企业服务、素质教育等(如上图)。

其中素质教育领域热度最大,共有20起投融资事件,约占总投融资事件数量的15.04%。

其次投融资事件较为活跃的领域是为教育企业提供教育服务与管理领域,共有17起事件,约占总数量的12.78%。这些领域中的教育机构融资都处于早期阶段,大多数为天使轮及Pre-A轮阶段。

早幼教领域与知识分享/服务平台平分秋色,投融资事件皆为15起,约占总数量的11.28%。K12领域紧随其后为13起。亲子、艺术培训与留学、IT职业教育三个领域热度相对较低。

5.地域分析:北上广地区约占80%

从地域分布来看,北上广是资本活跃地区,这三个地区投融资事件共106起,占到总数量的79.70%。其中北京获投公司有69家,占比51.88%(超过一半);广东获投公司21家,占比15.79%,上海获投公司16家,占比12.03%。剩余地区中东南沿海地区投融资事件相比西北、西南地区较多。

北上广地区获投金额大部分在千万元以上,北京地区金额最大事件为百洋股份并购火星时代,交易金额为9.74亿元。重庆及浙江均有上亿金额的投融资事件发生,分别为电竞培训机构超神互动获A轮3亿人民币投资、在线外教品牌360获数亿元人民币B+轮融资。

6. 获投公司历史:近7成获投公司的成立时间不足5年

总体来说,2017年上半年获投公司成立时间在2-4年内的有56家,占总数的42.11%,占比最大;成立1年左右的获投公司占比27.07%;成立5-10年的获投公司占比24.81%;成立10年以上的获投公司仅8家,占比6.02%。

成立时间在5年以下的公司共有92家,占比69.17%。这一时间阶段的公司获投轮次主要为天使轮、Pre-A轮及A轮。最为后期的轮次来自猿辅导的E轮。成立时间5年以上的公司41家,这一阶段的公司获投轮次主要为战略融资及A轮。

在上半年鲸媒体统计的133起投融资事件中,成立时间最早的公司是医考培训机构百通世纪,该公司成立于1993年,已有24年的历史。除百通世纪外,成立于上世纪90年代的机构还有东方爱婴。东方爱婴成立于1998年,是一家全产业链早教服务提供商,从事0-3岁婴幼儿的早期教育,在2017年上半年,东方爱婴获得了由成实外教育的战略投资,据了解,通过此次融资,东方爱婴将在成实外教育的助力下完成产品跃升。

最“年轻”的获投公司为暖音,该机构成立于今年5月,成立之初获得了150万元种子轮融资,暖音是一款儿童早教阅读类应用。

此外,成立于今年的获投公司还有子歌公司、悦童伴、量子学派、小钱班克这四家。其中,成立于3月的小钱班克在1月完成了由中谷控股投资的数百万种子轮融资,在3月完成了永桐资本的超千万人民币天使轮融资。

7.此前获得过融资的公司占比43.61%

据鲸媒体梳理统计,在2017年上半年获得融资的133家公司中,有75家公司此前未获得融资或融资情况未披露,占比达56.39%,超过一半。

剩余58家公司此前均有公开融资消息。在这58家公司中,公布过1轮融资消息的公司数量(30家)最多,仅有猿辅导1家公司公布过4轮融资消息。

据公开资料显示,猿辅导于2012年获IDG资本220万美元A轮融资;2013年完成经纬中国领投、IDG资本跟投的700万美元B轮融资;2014年7月获经纬中国和IDG资本投资的1500万美元C轮融资;2015年3月完成华人文化产业投资基金领投,新天域资本、IDG资本和经纬中国跟投的6000万美元D轮融资。有意思的是,猿辅导前4轮所获融资皆有IDG资本参与,且到目前为止猿辅导获得的5轮融资币种皆为美元。

![聚酰胺粉 [柱层析用,高分离性能] 60-100目/80-120目/100-200目](https://p-06.caigou.com.cn/135x120/2024/7/2024071513085253637.jpg)