2013年以来,我国并购重组数量逐年递增,国内上市公司并购重组日益火爆。在教育行业,2015、2016年,并购达到了高峰期,大量的传统公司开始转型做教育。对大部分有潜力的企业而言,市场化的并购重组是一个很好的壮大发展的通道,而业绩承诺与补偿安排则是并购重组的关键。

为了获得较高估值,并购方一般会做出较高业绩承诺,但是因为后续难以兑现,给上市公司业绩带来不少负面影响。那么,关于并购&对赌其中的奥秘,你又知道多少呢?

一半以上的企业完成了对赌业绩

从上表我们可以看出,去年共有29起并购案例,其中,12家企业完成了业绩承诺,2家并购被终止,1家没完成业绩承诺,其余企业还在执行对赌业绩。从并购金额来看,超过10亿元以上的大额并购有案5起(含终止的1起),八成的并购案金额集中在1-10亿元的范围。而且,并购的支付方式多为“股份+现金”的形式。

对赌业绩无法兑现,理由层出不穷

2016年,勤上股份发布公告称,以20亿元收购龙文教育100%的股份。龙文教育承诺,2015-2018年累计实现的税后净利润不低于5.64亿元,若低于上述承诺金额,则龙文教育及其股东应按承诺金额与实际净利润差额的2倍向勤上光电进行补偿。

去年龙文教育预测实现净利润1亿元,但其实公司扣非后净利润只有6643万元,只完成了66.2%。今年上半年,龙文教育实现净利润为5402.4万元。这样看起来,在1.5年的时间里,龙文教育身上还压着3.6亿元的对赌业绩,完成能力着实让人担忧。

龙文教育解释称,完不成业绩的主要原因在于,市场竞争激烈+与上市公司磨合需要时间。其实,通过对比发现,竞争激烈、市场经济有变化、政策发生变化已经成为各大上市完不成业绩的主要理由,当然还有比较实际的说法,比如:“不能与主业协调”的汇冠股份,总之各有各的说法。

重大资产重组业绩承诺变更方案

通过梳理2016年以来发生的业绩承诺变更事项发现:业绩承诺方案变更方式大致分为4种——逐年补偿变更为累计补偿;股份补偿改现金补偿或者反之;变更现金补偿系数,以及资产回售。

以逐年补偿变更为累计补偿为例,去年7月,四通股份拟以45亿元收购启行教育,当时标的方承诺2016年-2019年净利润分别不低于:2.4亿元、2.75亿元和3.1亿元,业绩承诺期间内承诺净利润合计数不低于8.25亿元。

在四通股份并购终止后,今年12月,神州数码发布以46亿元并购启行教育100%股份的公告,同时,标的方承诺2017年-2019年净利润数合计为 9亿元。业绩承诺由原来的单独核算变为了累计补偿。

就变更现金补偿系数而言,还以启行教育被并购为例,在神州数码的并购中,业绩补偿金额的计算公式为:业绩补偿金额=(业绩承诺期间启行教育承诺净利润合计数-业绩承诺期间启行教育实现净利润合计数)×2.5。对比去年启行教育和四通股份的重组案(如果启行的净利润未达到对赌标准,补偿金额则为实际利润和承诺利润之间差价的3倍),补偿条件明显变宽了。

自去年6月17日以后,由于证监会不允许重大资产重组业绩承诺进行变更,业绩承诺无法兑现导致的往往是高额的商誉减值,直接给上市公司经营产生负面影响。例如:启行教育经过多次资本运作后形成47亿元的商誉,扣除商誉后,公司资产为负。

深交所在“问询函”也问到:“结合启德教育的盈利情况,补充披露启德教育相关商誉是否存在减值迹象”。因此,在重大资产重组交易中,在给标的估值和设置业绩承诺时,一定要给一个相对合理的范围。而且,不允许重大资产业绩变还导致在实际操作过程中,只有资产回售这个变更可以继续操作。

非重大资产重组承诺变更方案

从另一层面来讲,虽然证监会对重大资产重组业绩承诺要求更严格了,但是对非重大资产重组业绩承诺变更却并没有约束。在实践中,主要存在3种业绩承诺变更方式:业绩补偿年限后移、业绩补偿金额上升且年限延长、变更业绩补偿方式。

针对非重大资产重组业绩承诺变更,有几点值得大家注意:

1、由于外部客观大环境发生变化,上市公司战略发生变化,给标的企业业绩带来影响,以及调整业绩为了提升企业经营质量等原因,标的方可以充分的陈诉理由,但要保持客观。

2、如果上市公司只收购了标的公司部分股份,且未来涉及到重大资产重组时,再披露业绩承诺时,可以考虑不披露业绩承诺调整情况,仅披露股权赔偿情况和最新的业绩承诺。也可以考虑直接披露当年的业绩承诺调整情况,详细说明具体的原因和客观情况。

3、如果业绩承诺调整对下次重组有影响的话,首先,重组的业绩承诺应与本次调整后的业绩承诺挂钩,且调整后的业绩承诺要尽量契合实际经营情况。如果交易对方当年违反业绩承诺被监管层问询时,可以客观解释说明相关调整符合实际情况。

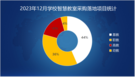

今年并购事件14起,逐渐趋于理性

对比来看,截至今年12月20日,今年上市教育企业并购标的共有14起。这与去年全年的29起,相差还是比较大的。

西南证券研究所现代服务行业首席分析师朱芸对i-EDU还表示,2015年-2016年前半年都是并购的高峰期,但到2016年后半年,证监会对外延并购有了很多限制,甚至有一些行业命令的做了一些限制——不允许外延收购。

所以,外延并购从去年下半年开始,至少从制度上管的比较严,所以市场偏谨慎。一直到今年,特别是二级市场的,整个的市场反应表现出来就是大家对于外延并购逻辑的不认同,导致很多公司不是为了并购而并购,而是真的想做教育的公司在做相关的收购。同时,她强调,现在上市公司对并购相对保守,而且上市公司也都明确的意识到通过一、二级价差来让上市公司变大基本上是不太可行了。

A股教育纯正标的将会越来越多

目前,A股纯正教育标的还是比较稀缺,单从趋势来看,随着各大公司并购标的并表,未来,A股教育业务纯正的标的也会越来越多。比如:开元股份、新南洋等公司,今年上半年教育业务收入贡献都超过一半以上。当然,也会出现不少剥离传统主业,主营教育的上市公司。

![聚酰胺粉 [柱层析用,高分离性能] 60-100目/80-120目/100-200目](https://p-06.caigou.com.cn/135x120/2024/7/2024071513085253637.jpg)