2017年接近尾声,教育行业A股市场投资并购情况究竟如何?

据蓝鲸教育不完全统计,今年A股市场主要发生了31起教育投资并购事项,涉及209亿元资金,其中完成13起,终止10起,8起正在进行中。以此计算,今年上市公司收购教育标的具有42%成功率,32%失败率。

收购成功者中,交易金额最大的是华宇软件以14.88亿元收购联奕科技100%股权,其中,以现金方式支付4.76亿元,以发行股份的方式支付剩余10.12亿元。据了解,华宇软件是我国司法信息化的龙头企业,联奕科技专注于高校信息化领域,今年8月,联奕科技完成工商变更登记,9月完成并表,华宇软件正式进入教育领域。

收购失败者中,2016年便公告的收购事项,如四通股份收购启德教育、三爱富收购东方闻道和奥威亚、长方集团收购特蕾新、中泰桥梁收购文凯兴等都在今年宣布了终止;另外今年公布的收购事项如时代出版收购数智源、勤上股份收购高达投资、松发股份收购创显科教与金商祺、三垒股份收购睿优铭等也相继失败。

接下来值得关注与期待的是,文化长城拟15.75亿元收购翡翠教育、科斯伍德先后拟7.49亿元、1917.6万元收购龙门教育49.22%、1.31%股权,威创股份分别拟1.059 亿元、3.85亿元收购鼎奇教育、可儿教育70%股权等。据了解,为推进收购教育标的,科斯伍德与威创股份都已经进行贷款。

回顾今年,更多A股上市公司跨界而来,三垒股份、时代出版、百洋股份等新兵携大量资金以期进入教育,也有如威创股份、和晶科技等老将继续在教育领域进行布局。

观察2017年A股教育市场,蓝鲸教育总结了三大看点。第一,职业教育、幼教备受青睐;第二、分期、贷款,现金收购成主流;第三、收购波折不断,失败率达32%。

一、职业教育、幼教备受青睐

哪些领域最受上市公司青睐?

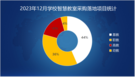

据蓝鲸教育统计,今年教育投资并购中,涉及职业教育9起,幼教8起,教育信息化6起,K12 4起,留学与国际教育各两起。职业教育与幼教成为上市公司跨界教育的热门选择。

职业教育未来前景无量。有数据显示,受益于政策推动与需求提升双因素影响,预计2020 年职业教育的市场规模将达11620 亿元。

尤其以IT培训更加热门。据了解,达内科技作为IT培训行业巨头,市场占比不足2%。随着国家对“互联网+”战略的进一步推进,各行各业对IT人才的需求会迎来一波持续性的增长,IT培训仍然有巨大市场空间。目前开元股份、方直科技已经通过收购切入IT培训领域。

幼教市场规模巨大。据一项数据显示,2016年,我国幼儿教育的市场规模达到了1950亿元。预计2017年将突破2000亿,未来五年平均增速约为20%。

由于“全面二胎”政策的实行以及《民促法》的落地,幼教成为备受欢迎的一个细分领域,威创股份、电光科技、长方集团等都首选幼教作为转型方向,与原主业并驾齐驱。

但今年接连多起虐童案的发生,提醒着每一个进入幼教产业的资本,教育的慢与资本的快相悖,如何在快速扩张的同时保证办学的安全与质量,是幼教行业集体需要思考的问题。

二、分期、贷款,现金收购成主流

A股上市公司并购教育标的方式多元,有现金收购、发行股份方式、换股吸收合并等。但今年,上市公司收购教育标的多是采用现金方式。据蓝鲸教育统计,今年31起投资并购案中,采取现金收购方式的目前有23起,占比逾74%。其余有4起现金+发行股份,两起发行股份,1起换股吸收。

除了受到再融资新规等政策影响外,一位投资总监曾对蓝鲸教育表示,由于发行股份收购需要证监会审核,而现金收购不用,可以规避一些风险,所以教育领域更倾向于现金收购。比如,仅有的两起发行股份收购事项四通股份45亿元收购启德教育100%股权、中泰桥梁 2.5亿元收购文凯兴20.22%股权均以失败而告终。

再比如,电光科技收购雅力科技时,发行股份及支付现金购买未获得证监会审核通过,采取分期支付现金方式后才顺利完成对雅力科技的收购。

但是,现金收购也要考虑自身实力。由于金额较大,现金分期支付与贷款已经逐渐成为上市公司筹集资金的一种方式,比如威创股份、科斯伍德等。

威创股份副总经理兼董事会秘书李亦争曾在一次演讲中表示,在所有行业里面,教育对资本的利用程度应该是极低的。“随随便便翻开一个A股房地产上市公司的报表,房地产公司的资产负债率基本上是80%,但教育企业几乎没有杠杆上的运用,包括股权杠杆、债务杠杆和经济性杠杆等。”

李亦争认为,目前教育行业对债务杠杆的利用率非常低,在保障企业经营安全的情况下完全可以合理运用。

但这是否会影响上市公司的并购进程呢?据了解,科斯伍德3月宣布筹划现金购买教育资产、5月披露标的是龙门教育,并于8月向银行申请并购贷款,至今仍未完成并购。

三、收购波折不断,失败率达32%

今年,有10起上市公司收购教育标的失败,占收购总数的32%。也就是说,有近三分之一的二级市场教育投资并购以失败告终。这个占比并不小。

甚至有上市公司在一年内收购教育标的多次遇挫。比如今年5月,松发股份、方直科技先后折戟教育行业并购重组,涉及创显科教、金商祺等教育标的。据了解,这两家跨界教育的上市公司都是在约1年左右的时间里两次终止重大重组。方直科技曾终止收购一个素质教育的泛文体项目,松发股份曾于2016年6月终止收购精锐教育事项。

然而,两家上市公司布局教育之心不死,均在终止重组后提出了新的投资并购方案。方直科技拟参与设立3.01亿元的教育产业投资基金;松发股份宣布以2.29亿元收购醍醐兄弟51%的股权。

收购失败背后是何原因?

首先,今年以来,在新股发行、再融资、并购重组等方面,监管层都在加强审核力度。今年11月,证监会放出声音决定成立发行与并购重组审核监察委员会,要对首次公开发行、再融资、并购重组实行全方面的监察,对发审委和委员的履职行为进行360度评价。

其次,估值问题与业绩补偿谈不拢、中小股东利益难一致等也将造成A股收购教育标的的努力付诸东流。

此外,优质教育标的遭争抢也是上市公司收购失败的原因之一。比如勤上股份与皖新传媒都曾公告要收购成都七中,最终皖新传媒胜出,勤上股份不得不终止收购。

![聚酰胺粉 [柱层析用,高分离性能] 60-100目/80-120目/100-200目](https://p-06.caigou.com.cn/135x120/2024/7/2024071513085253637.jpg)